० बीमित वा लगानीकर्ताको हिसाबले भन्दा नेपाल लाइफ ‘मार्केट लिडर’ हो । बजारमा प्रतिष्पर्धी बढेका छन्, व्यापार र लाभांश भने विस्तारै खुम्चिरहेको छ । यसलाई कसरी विश्लेषण गर्नुहुन्छ ?

– यो विषय विश्लेषण गर्न एउटा संस्थाभन्दा पनि क्षेत्रगत हिसाबले हेर्नुपर्ने हुन्छ । अर्थतन्त्रका विभिन्न क्षेत्रहरू यसभित्र पर्छन् । कोभिडपछि आर्थिक गतिविधिको कुरा गर्दा जुन खालको चुनौतीहरू राज्यले सामना गर्योक त्यो सामान्य थिएन । त्यसबेलाको अर्थतन्त्र पनि फरक तरिकाले अगाडि बढ्यो । कोभिडको समयमा आर्थिक गतिविधि हेर्ने हो भने विश्व मन्दीमा गएको बेला हामी आर्थिक विस्तारमा थियौं । राज्यका हरेक क्षेत्रहरू बढिरहेका थिए । पुँजी बजार, बैंकिङ, बीमालगायत सबै क्षेत्र बढेको थियो । आर्थिक अवस्थाको त्यो विन्दुबाट आजको विन्दुसम्म कसरी आयो भनेर हामीले हेर्नु पर्छ । राज्यका ‘मल्टिपल प्ल्याटफर्म’ बाट कोभिडमा केही न केही सहुलियत वा सहजीकरण जनतालाई दिनुपर्छ भन्ने हिसाबले केही प्याकेजहरू ल्याइयो । जुन बेला ती प्याकेजहरू आए त्यो बेलामा आर्थिक गतिविधि र चुनौतीहरू ठूला थिएनन् जस्तो लाग्छ । प्याकेजले अर्थतन्त्र झन् चलायमान बनायो । केही समयलाई प्रणालीमा पैसा पनि गयो । तर, वास्तविक चुनौती एक वर्षपछि प्रणालीमा देखिन थाल्यो । अर्थतन्त्र अहिले मात्रै होइन त्यही विन्दुबाट डिटोरेट (क्षयीकरण) हुँदै गएको हो । आर्थिक गतिविधिमा ह्रास आउने त्यस बेलादेखि नै भएको हो । राज्यले दिएका सहुलियतहरूले मात्र त्यो सतहमा आइपुगेको थिएन । जुन बेलामा अर्थतन्त्रमा चुनौतीहरू आइरहेका थिए, त्यो बेला मान्छेहरू ‘अधिक सहजता’ मा पुगेका थिए– सहुलियतका कारण ।

० प्याकेज त खासगरी मौद्रिक क्षेत्रको न थियो ?

– त्यो फाइनान्सियल प्याकेजले अर्थतन्त्र फुलाउन धेरै ठूलो भूमिका खेल्यो । अर्थतन्त्रमा चुनौतीहरू बाहिर आउनुअघि नै राष्ट्र बैकले आधार दर, ब्याज दरमा छुटदेखि, ऋण पुनर्संरचना÷पुनर्तालिकीकरण लगायत अन्य सहुलियतपूर्ण ऋणहरूको व्यवस्था गर्यो । त्यसले मान्छेमा ‘लेबरेजिङ’ बढायो जस्तो लाग्छ । र, जुन बेला वास्तविक राहत चाहिएको थियो, त्यो बेला फिर्ता लिने काम भयो । पक्कै पनि राज्यले राहत निरन्तर दशौं वर्ष धान्न सक्ने पनि थिएन । त्यसैले एक विन्दुमा फिर्ता स्वाभाविक पनि होला । तर, जुन बेला चाहिएको थिएन त्यो बेला दिइयो, चाहिएको बेला फिर्ता लिइयो । यसबाट आर्थिक चुनौती बढेको हो । मान्छेले सहुलियत लिएर जुन व्यवसाय गरिरहेका थिए, तिनमा आर्थिक गतिविधि घट्दै गएर संकुचन हुँदै गयो । उत्पादनमूलक, व्यापारदेखि सबैमा संकुचन आयो । यसबाट समग्र अर्थतन्त्र प्रभावित भयो । र, विस्तारै अर्थतन्त्रमा समस्याहरू बढ्दै गए । बैंकिङ क्षेत्रमा बढेको खराब ऋण अनुपात (एनपीए) ले मान्छेले चाहेर पनि ऋणलाई निरन्तरता दिन सकिरहेका छैनन् । बीमा क्षेत्रमा आएर हेर्दा २०१७÷१८ मा ४२ अर्बको प्रथम बीमा शुल्कको कारोबार थियो । त्यो ३० अर्बमा झरेको छ । कोभिडको असर अरु क्षेत्रमा जस्तै बीमा क्षेत्रमा पनि परेको छ । अर्को बीमा कम्पनीहरूबाट ऋण लिने दर बढिरहेको छ । किनभन्दा मानिसले आफ्नो बीमालेख (पोलिसी) को निरन्तरता, वित्तीय आवश्यकताको निरन्तरता दिनका लागि ऋण चलाएका हुन् । त्यसले पनि नधानेका मानिसहरू पोलिसी सरेन्डर गर्न थालेका छन् । समानान्तर रुपमा हेर्दा व्यवसाय र नवीकरण दर घट्नु, ऋण लिने र सरेन्डर गर्ने बढ्नु– हामीले लाइन जोड्दै ल्यायौं भने यी सबै कुरा अन्तर्संबन्धित छन् । आजको परिस्थिति अचानक सृजना भएको त होइन । सबैतिर चुनौती हुँदा बीमा क्षेत्रमा पनि भएको हो । प्रणालीमा पैसा नभएर हामी समस्यामा परेको होइन । चालु आर्थिक वर्ष हेर्ने हो भने हरेक महिना एक खर्ब रुपैयाँभन्दा बढी रेमिट्यान्स आइरहेको छ । प्रणालीमा पैसा आउँदा पनि मानिसका कन्फिडेन्स देखिँदैन । बैङ्कमा पैसा छ, तर पुँजीका कारण लगानी गर्ने क्षमता छैन । ऋण सस्तो हुँदै गएको छ, लिने मान्छे छैन वा दिनसक्ने बैङ्क पनि छैन । यी सबैले के दर्शाउँछ भने– अर्थतन्त्र र सबै क्षेत्र साँच्चिकै चुनौतीपूर्ण अवस्थामा छन् । बीमा अछुतो हुने कुरो भएन ।

० मन्दी आयो सबैको व्यवसाय घट्यो । तपाईको पनि कम हुँदै गयो । मन्दी एउटा कारण हो । तर, हामीले बाहिरबाट तपाईको रणनीति पनि त्यसमा देखिरहेका छौं । त्यो मन्दीको आडमा तपाईले यहाँभित्र के रिफर्म सुरु गर्नु भएको छ, त्यो करेक्सनले गर्दा नेपाल लाइफले जसरी पहिले ग्रोथ गरेको थियो, त्यो अहिले नगरेको भन्ने छ ?

– पक्कै पनि जेको पनि समय हुन्छ । कुनै बेलामा ‘एग्रेसिभ ग्रोथ’ गर्नुपर्ने कुनै संस्थाको रणनीति हुन्छ भने ‘ग्रोथ’ एक स्तरमा पुगिसकेपछि त्यसलाई एकीकृत गर्नुपर्ने आवश्यकता पनि हुन्छ । ग्रोथलाई एउटा विन्दुमा कायम राखेर कम्पनी, संरचना, प्रणाली, प्रविधि, स्रोत, कर्मचारी, एजेन्सी सबैको क्षमता विकास गर्नुपर्ने हुन्छ । सधैंभरी एकनासको ग्रोथ हुँदैन । बीचमा ह्वात्तै बढ्छ, फेरि घट्न जान्छ । फेरि बढ्छ । यो व्यवसायको प्रवृत्ति हो । पछिल्लो २० वर्षको इतिहासका हाम्रो राम्रो र खराब दुवै अनुभव छ । हिजो अर्थतन्त्र चलायमान हुँदा समग्र बीमा उद्योग नै उकालो लागेको थियो । त्यसरी नै नेपाल लाइफ पनि आक्रामक व्यवसाय विस्तारमा थियो । आजको दिनमा हेर्दा नेपाल लाइफको बिजनेस घटेको छैन । सैद्धान्तिक रुपमा धेरै ‘रिफाइन बिजनेस’ अहिले हामी गरिरहेका छौं । आजको अर्थतन्त्रको आकारमा बीमालेख बढाउन धेरै गाह्रो हुनसक्छ । किनभने सानो आकारको पोलिसी जाने हुन्छ । अर्थतन्त्रका अन्य क्षेत्रहरू त्यत्ति चलायमान हुन सकेको छैन । मानिसले आवश्यकता र पोलिसी निरन्तरता गर्न सक्ने हिसाबले लिने न हो । पक्कै पनि समग्र आकार नै ४२ अर्बको व्यापार हुने क्षेत्रमा ३० अर्बमा आएपछि त्यसको असर सबै बीमा उद्योग र प्लेयरहरूलाई पर्छ । हामीलाई नपर्ने कुरै भएन । तर, हामीले प्रथम बीमा शुल्क एक वर्षको तुलनामा २० प्रतिशतको ग्रोथ छ । अर्को भनेको कुल बीमा शुल्कमा साढे सात प्रतिशतको समग्र भोलुममा ग्रोथमै छौं । इपीएस, खुद नाफा बढेको छ । जबकी यो बेलामा बजार २ देखि ३ प्रतिशतले घटेको छ । चुनौतीपूर्ण अवस्थामा पनि यो तहको व्यवसाय वृद्धि गर्न सक्नुको कारण सबै स्टेकहोल्डरले दिएको योगदान र त्यसको नतिजा हो ।

० तपाईँको रणनीतिको कुरा गरौं । यो बीचमा सुरुमा बिजनेसभन्दा पनि रिफर्ममा बढी ध्यान दिनु भयो । त्यो रिफर्म के थियो ?

– पक्कै पनि हाम्रो बिजनेस गर्ने तरिकालाई ‘रिफाइन’ गर्नुपर्ने थियो । किनभने बजार नै ‘प्याराडाइम सिफ्ट’ भइरहेको थियो । नीतिनियमहरू परिवर्तन भइरहेका थिए । बीमा बजारको नेतृत्वको हिसाबले हामीसँग व्यापार मात्रै नभएर योसँगै दुई वटा जिम्मेवारीहरू पनि थिए, व्यापारको टपलाइन र हरेक पार्टमा नेपाल लाइफ बजारको नेतृत्वकर्ताको रुपमा निरन्तरता हुनुपर्ने । व्यापार भनेको नतिजा हो भन्छु म । त्यसमा पहिलो कुरा संस्थालाई ‘इन्ष्टिच्युसनलाइज’ गरियो । आन्तरिक नीति र क्षमता विकासलाई महत्त्व दिने काम गर्यौंक । उत्पादकत्वलाई महत्त्व दियौं । म आउँदा बीचमा केही चुनौतीहरू पनि थिए । तिनलाई समेट्ने काम गरियो । सबै टिम मेम्बरलाई समेटेकै नतिजा भनेकै व्यापार हो । इनोभेटिभ र प्रतिस्पर्धी उत्पादनहरू पनि ल्याइयो, त्यसले व्यापार वृद्धि गर्न सहयोग गर्योच । अर्को मुख्य पार्ट भनेको लगानी हो । संस्थागत रुपमा हेर्दा त्यो बेला बजार पनि अपर ट्रेन्डमा मुभ गरेको भएर समग्र आफ्नो पोर्टफोलियो रियलाइज्ड गर्यौं । भएका लगानी लामो समय र गुडविलमा राख्यौं । यसले आजको दिनमा आएका चुनौतीहरूमा पनि स्टेकहोल्डरको अपेक्षा, एक तहको प्रोटेक्सन र संस्थाको स्ट्रेन्थ बढाउन मद्दत गर्योभ । अर्को हामीले सुरु गरेको इनिसियसन भनेको– प्रोसेसको रिफर्म हो । यो संस्थाको इफिसियन्सी र ग्राहक सेवाको लागि हो । वित्तीय क्षेत्रमा भएका कारण धेरै ठाउँमा रिस्क एक्सपोज भइरहेको हुन्छ । हाम्रो जुन ‘साइज अफ ट्रान्जेक्सन’ छ, त्यसलाई अटोमेसन र डिजिटलाइज गर्दै ग्याप एनालाइसिस पनि गरियो । अहिले प्रोसेस री–इन्जिनियरिङ, टेक्नोलोजीको ठाउँमा छौं भने त्यसको नतिजा आएपछि सुधारको चरणमा जान्छौँ । त्यसपछि इफिसियन्सी, ग्राहकको सेवा सुधारमा जान्छौं । आजको दिनमा बजारको एक तिहाइ हिस्सा नेपाल लाइफको छ । चुनौतीपूर्ण अवस्थामा पनि स्टेबल ग्रोथ छ । जुन दिगो होस् भन्ने हिसाबले सबै कुरालाइ फोकस गरेका छौं । अर्को लगानीको विविधीकरण पनि हो । लगानी विविधीकरणका लागि इनिसिएसन लिइरहेका छौं । ५ अर्ब पुँजीसहितको सहायक कम्पनी स्थापना गरेर पब्लिकमा जाने नेपाल लाइफ नै पहिलो कम्पनी हुनेछ । बीमा प्राधिकरणले जुन सोचेको छ, त्यही अनुसार अहिलेको ऐनमा टेकेर सहायक कम्पनी स्थापनाको प्रक्रियामा छौं । त्यो नहुँदा पनि बजारमा भएका लगानीका अवसर कसरी हेर्न सकिन्छ भन्ने गृहकार्य भइरहेको छ ।

० नेपाल लाइफ एक तह अगाडि सोचेर हिँडेको स्मार्ट कम्पनी । अरु कम्पनीले लगानी विविधीकरण गर्न थालिसके, नेपाल लाइफको त्यो चाहिँ देखिएको छैन । रणनीति मात्रै बनाइराखेर हो ?

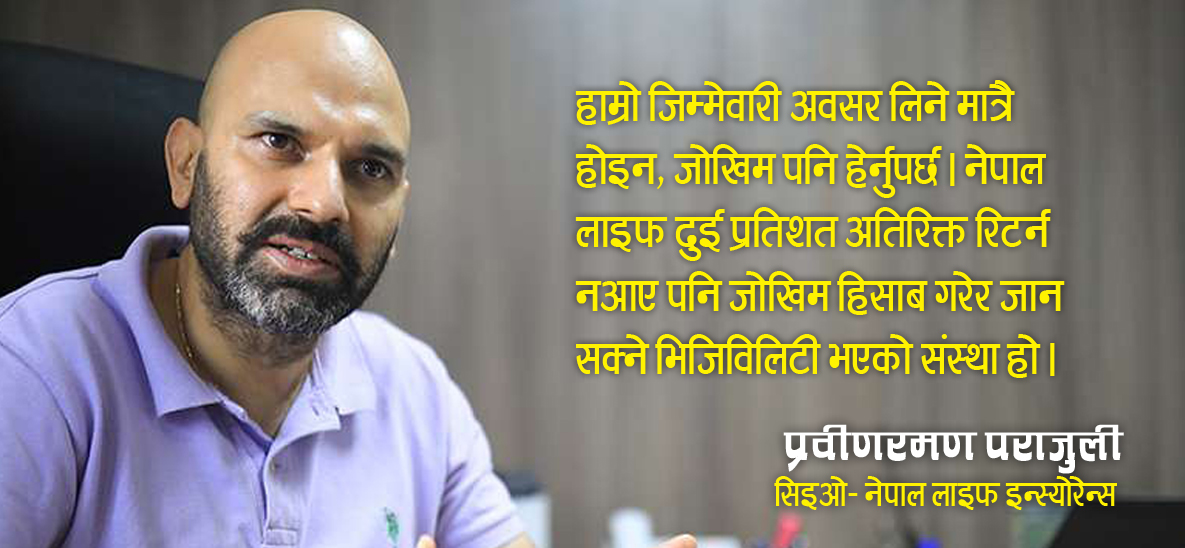

– दुई वटा कुरा जस्तो लाग्छ । बिजनेसले मात्रै नभएर वित्तीय क्षेत्रमा स्थायित्वले ब्रान्ड बन्ने हो । हामीलाई लगानी गर्ने अवसर नभएको होइन । हाम्रो उद्देश्य के हो भने– जता गए पनि एक नम्बरकै स्टेकहोल्डरको हिसाबले जानुपर्छ भन्ने हो । आफू मार्जिनलाइज भएर कहीँ पनि जादैनौं– पहिलो कुरा । दोस्रो, हामी कुनै ठाउँमा सहभागी भयौं भने, त्यसको पनि राम्रो अध्ययन गरेर जानुपर्छ भन्ने हो । हाम्रो जिम्मेवारी अवसर लिने मात्रै होइन, जोखिम पनि हेर्नुपर्छ । नेपाल लाइफ दुई प्रतिशत अतिरिक्त रिटर्न नआए पनि जोखिम हिसाब गरेर जान सक्ने भिजिविलिटी भएको संस्था हो । त्यसैले अवसर हेरेर, सोचविचार गरेर गइरहेका छौं । सोही कारण लगानी छनोट गर्न समय पक्कै लागेको हो । तर, लिइसकेको निर्णयबाट फर्किनु नपर्ने गरेर अघि बढ्नु उत्तिकै महत्वपूर्ण हुन्छ ।

० बीमा कम्पनीको बिजनेस भनेको बीमा नै हो । ओरेन्टेसन नै त्यसरी भएको हुन्छ । अहिले आएर कम्पनीहरू इन्भेष्टमेन्टतिर गइरहेका छन् । जान्दै नजानेको क्षेत्रमा जाँदा जुन फेलियर धेरै हुने सम्भावना हुन्छ । यसरी जनताको पैसा जानाजान जोखिम भएको ठाउँमा लगाउनु कति उचित हो ?

– लगानीमा विविधीकरण चाहिन्छ । विविधीकरण नभइ प्रतिफल पनि हुँदैन । जोखिम र प्रतिफल भनेको जहिले पनि हुन्छ । तर, त्यसलाई राज्य वा नेपाल बीमा प्राधिकरणले रोकेको छ । हरेक क्षेत्रमा एक्सपोजरको सीमा छ । भएजति जम्मै रकम लगानी गर्न पाइँदैन । लगानीयोग्य उपकरण भनेर जुन जुन पहिचान गरिएका छन् त्यसमा नियामकले सीमा तोकिदिएको छ । ताकि कुनैमा अनपेक्षित चुनौती आइहाल्यो भने पनि कम्पनीको वित्तीय स्थायित्वलाई अप्ठ्यारो नपारोस् । नियन्त्रण त्यहीँ छ । संस्थाले अवसर आएपछि विविधीकरण गर्नैपर्छ । तर, संस्थाभित्रै राखेर गरे पनि सहायक कम्पनी बनाएर लगानी गरे पनि त्यहाँ भित्र सोही अनुसारको क्षमता विकास गर्नु पर्छ । ताकि यस्तो अवसरलाई पहिचान गर्न सकियोस् । राम्ररी हेरेर जोखिम र प्रतिफल केलाउन सक्नुपर्छ । अर्को महत्त्वपूर्ण चुनौती भनेको लगानी एक पटक मात्रै गर्ने होइन, जे सोचेर लगानी गरेको हो त्यसको निरन्तरता हुनुपर्छ । कम्पनीको दायित्व त्यहाँ हो । हामी कन्जरभेटिभ किन भएको हो भन्दा अवसर हेरेर धेरै क्षेत्रमा लगानीको लागि गयो भने त्यो संस्था एक स्तरमा नआउँदासम्म जस्टिफिकेसन गर्न सक्छौं कि सक्दैनौं भन्ने पनि हो । इन्स्योरेन्स हाम्रो क्षेत्राधिकार हो । तर, अर्को क्षेत्रमा गएर लगानी गर्छौं भने हामी जोसँग टाइअप हुन्छौं, उसको क्षेत्राधिकार त्यो हुन्छ । त्यसैले सही पार्टनर छनोट गर्न उत्तिकै आवश्यक हुन्छ । सबै क्षेत्रमा गएर हामीले नै ड्राइभ गर्नुपर्छ भन्ने भयो भने त्यहाँ फेल भइन्छ । यो सबै कुराको लेखाजोखा नगरी अवसर छ भन्दैमा गएर हुँदैन । अवसर त सबैभन्दा धेरै हामीसँग छ । हामफालेरै छिटो किन नगएको हो भन्दा राइट पार्टनरसँग राइट डिरेक्सनमा काम भइरहेको छ । जहाँ जान्छौं सही ठाउँमा साइजेबल साइजमा र प्रभाव पार्ने गरेर जान्छौं ।

० सेक्टर त केही खुलाउन मिल्ला नि ?

– प्रक्रियामा भएपछि ‘नन् डिस्क्लोजर अग्रिमेन्ट’ हुन्छ । प्रोफेसनल्ली पनि ‘डिस्क्लोज’ गर्न मिल्दैन । आजको दिनमा राम्रो गरेका वैकल्पिक क्षेत्रमध्ये एक हो ।

० म सुरुको प्रश्नमा जोड्छु, हामीलाई के लाग्थ्यो भने सेयर बजार प्रभावित गर्ने उसको नियामक सेबोन हो । बीमा प्राधिकरणले बीमा कम्पनीलाई नियमन गर्छ । तर, यहाँ सबै चिज राष्ट्र बैङ्कले चलाए जस्तो लाग्यो तपाइको जवाफ सुन्दा । बीमा व्यवसाय पनि नेपाल राष्ट्र बैङ्कबाट प्रभावित देखियो ?

– बीमाको नियामक नेपाल बीमा प्राधिकरण नै हो, त्यसमा शंका रहेन । तर, के पनि हेर्नुपर्छ भने आर्थिक गतिविधि हुने मुख्य केन्द्र भनेको बैङ्क हो । किनभने ल्यान्डिङ, डिपोजिट लगायत मुख्य स्रोतको च्यानलाइजेसनको राज्यले डिफाइन गरेको निकाय बैङ्क नै हो । त्यहीँबाट व्यापार, व्यवसाय परिचालित हुन्छ । बीमा औजार हो । त्यसैले हामीले बीमा व्यवसाय हो भन्न भएन । बीमा व्यवसाय इन्डष्ट्री हो । तर, इन्डिभिजुअलको हिसाबले हेर्दा औजार हो । म त्यसरी हेर्छु, लगानी विविधीकरणको एउटा औजार । पक्कै पनि राष्ट्र बैङ्कको भूमिका ठूलो छ । किनभने, मल्टिपल ठाउँमा अर्थतन्त्र चलायमान बनाउने मौद्रिक नीतिले हो । राज्यले नै वित्त नीतिलाई मौद्रिक नीतिसँग जोडेर अर्थतन्त्र कसरी चलायमान बनाउन सकिन्छ भनेर काम गरिरहेको हुन्छ । प्राधिकरणको भूमिका बीमाको पहुँच कसरी पुर्याछउने, कुन क्षेत्रमा जाने, इनोभेटिभनेस कसरी ल्याउने, सेवा कसरी दिने, संस्थाको क्षमता कसरी वृद्धि गर्ने र जुन औजार कम्पनीले लिएर जान्छन् त्यसको बजारमा विश्वसनीयता कसरी राख्ने भन्ने हुन्छ । यी दुई वटाको भूमिका नै फरक छ । त्यसैले लिंक गर्न मिल्दैन । तर पनि राष्ट्र बैङ्कले आफ्नो भूमिका र प्राधिकरणले बीमा क्षेत्र जसरी ड्राइभ गर्नुपर्ने हो त्यसमा आफ्नो भूमिका खेलिरहेका छन् ।

० अर्थतन्त्रकै इस्युले नै होला पोलिसी सरेन्डर निकै बढेर गएको छ । अर्को बीमा कम्पनीको इफिसियन्सीमा समस्या भएर हो कि ? सरेन्डरलाई कसरी हेरिरहनु भएको छ ?

– यसलाई दुई–तीन वटा कोणबाट हेर्नुपर्छ । पहिले कटअफ डेट अनुसार दुई वर्षमा सरेन्डर गर्न पाइन्थ्यो । अहिले त्यो समय बढेर तीन वर्ष भएको छ पोलिसी सुरु भएको मितिबाट । दुई–तीन वर्षको तथ्यांक र बिजनेसको नेचर हेर्दा त्यो कटअफ डेटमा धेरै जसो सरेन्डर हुने देखिन्थ्यो । त्यो भनेको साइज पनि ठूलो हुन्थ्यो । अलिकति ठूलो पोलिसी खरिद गर्नसक्ने क्षमता भएका कारोबारबाट ठूलो प्रिमियम आउने र त्यो कटअफ डेटमा सरेन्डर हुने सम्भावना धेरै हुन्थ्यो । अहिले दुई–तीन वर्षमा हेर्दा जसरी अर्थतन्त्रमा चुनौतीहरू आइरहेका छन्, केही न केही तहमा अर्थतन्त्र डिस्कम्फर्ट छ । त्यो हुना साथ पोलिसी खरिदको साइज पनि निकै घटेको छ । त्यो खालको एडप्ट पोलिसी कम देखिन्छ । मान्छेको पर्चेजिङ क्षमताको आधारमा जसरी चाहिन्छ, त्यसैगरी आइरहेको देखिन्छ । र, त्यो कटअफ टाइममा आजको दिनमा सरेन्डर हुने पोलिसी न्यून भइसके । अर्कोतिर, अहिले मानिसले पाँच–दश वर्षदेखि चलाइरहेको पोलिसी पनि सरेन्डर गरेको देखिन्छ । त्यसले मानिसलाइ आर्थिक आवश्यकता निकै भएपछि चलिरहेको पोलिसी सरेन्डर गरेको देखाउँछ । पाँच–सात वर्ष चलिरहेको पोलिसी सामान्यतया सरेन्डर हुँदैनन् । त्यसपछि नयाँ पोलिसी किन्दा धेरै महँगो पर्छ । पोलिसी जोगाएरै लग्नु बुद्धिमानी हुन्छ । त्यस्तो अवस्थामा पनि पछिल्लो एक–दुइ वर्ष पोलिसी सरेन्डर बढेको देखिन्छ । यसले सिधै कहाँ छुन्छ भने अर्थतन्त्रमा । अरु आवश्यकता पूरा गर्न यहाँबाट पनि पैसा निकालेको भन्ने देखिन्छ । केही न केही रुपमा मिस सेलिङ नहोला भन्ने हुँदैन । तर संस्थागत रुपमा संस्थाले आफ्ना अभिकर्तालाइ ट्रेन्ड गरेको हुन्छ । नेपाल लाइफको सन्दर्भमा हेर्ने हो भने १०/१५ वर्षदेखि अभिकर्ताहरू यसलाई व्यावसायिक रुपमा ट्रेन्ड गरेर लगेका छन् । त्यो व्यवसायिकता केहीलाई छोडेर हाम्रो इस्ट्रेन्थ भनेको अभिकर्ताहरूले जसरी यसलाई पूर्णकालीन व्यवसाय बनाएर लगेका छन्, त्यो सम्भावना हामी कहाँ धेरै कम छ ।

० सरेन्डर यसरी बढेर गइरहेको छ । सरेन्डरलाइ लिएर नियामक निकायले पनि विभिन्न सर्कुलर तथा निर्देशनहरू जारी गर्दै आएको छ । व्यवसाय बढाउन कम्पनीलाइ नयाँ ग्राहक बनाउनुपर्ने हुन्छ । तर, ती मान्छे त फर्केर नआउने सम्भावना हुन्छ । त्यो चाहिँ कम्पनीको लागि झन चुनौती होइन ?

– बीमा भनेको जहिले पनि जोखिम व्यवस्थापनको लागि निरन्तरता हुन्छ भन्ने सिद्धान्तबाटै जाने हो । त्यो चुनौती हेर्दा पनि सरेन्डर भनेको अन्तिम विकल्प हो । पहिलो किस्तामा सबै खर्चमै गइसकेको हुन्छ । दोस्रोमा किस्ता आउँदा मानिसले पेडअप भ्यालु जेनरेट गरेर जोखिम कभर गर्छ । तेस्रो किस्ता पछि चुनौतीको अवस्थामा पनि ऋण लिन मिल्ने लगायतका कुराहरू हुन्छ । त्यसले पोलिसी निरन्तरता र अन्य वित्तीय आवश्यकता पूरा गर्न सहज पुग्ने देखिन्छ । यी सबै कुरा हेर्दा बीमा पोलिसीको निरन्तरतालाई नै हाम्रो संरचनाले बढावा दिएको छ । र, पोलिसी निरन्तर नै होस् भन्ने हो । तर, त्यो नहुँदा पक्कै पनि फरक पर्छ नै । अर्कोतिर मानिसले प्रिमियम तिरेको हुन्छ, त्यसबाट केही न केही बोनस लगायत फाइदा पाएकै हुन्छ । यसकारण पोलिसी सरेन्डरको विषयमा यसले त्यत्ति डिस्करेज गर्छ जस्तो लाग्दैन । के मात्रै हो भने कुनै ‘मिस सेलिङ’ भएर आयो, मानिसले निरन्तरता दिन सकेनन्, आर्थिक हिसाबले ठूलो नोक्सानी भयो भने त्यसले मानिसलाई डिस्करेज होला । तर, व्यवसायिक रुपमा बेचेको प्रडक्टमा आफ्नो वित्तीय आवश्यकताले कुनै बेलामा आएर सरेन्डर गर्दैन । किनभने त्योभन्दा महत्वपूर्ण रेस्पोन्सबिलिटी र रिक्वायरमेन्टको लागि बीमा गरेको हुन्छ ।

० बीमा पोलिसी सरेन्डरकै विषयमा केही समयअघि सार्वजनिक लेखा समितिले कम्पनीहरूलाई सञ्चालन खर्च राखेर रकम फिर्ता गर्न बीमा प्राधिकरणलाई निर्देशन दिन भनेको थियो । पोलिसी सरेन्डरको ठूलो रकम फिर्ता गर्नुपरेपछि कम्पनीको बिजनेसमा असर गर्दैन ?

– पोलिसी आफैंमा कसरी डिजाइन हुन्छ भन्ने विषय पहिले हेर्नुपर्छ । यो एक वित्तीय प्रडक्ट हो । त्यसकारण १५/२० वर्ष चल्छ भनेर डिजाइन गरिएको हुन्छ । पहिलो वर्षमा के हुने भन्ने राज्यकै नीतिले तोकेको छ संस्थाले मात्र तोकेको कुरा होइन । पहिलो वर्षमा कमिसन, इन्सेन्टिभ, संस्थाको व्यवस्थापकिय खर्च, रिइन्स्योरेन्सको लागत, दाबीमा आउने दायित्व त्यसपछि आउने ट्याक्स सबै गर्दा संस्थालाई एकदमै न्यून लगानीयोग्य रकम बाँकी रहन्छ । अर्को भनेको प्रडक्ट बन्दा यहीँ कानुनी सिस्टम भित्र रहेर बन्ने हो । जुन अहिले निर्देशन आयो त्यसमा २५ प्रतिशत खर्च कटाएर दाबी दिन भनिएको छ । त्यो व्यवहारिक र प्राविधिक रुपमा पनि आजको दिनमा सम्भव छैन । किनभने वित्तीय लागत नै महँगो छ । इन्स्योरेन्स भनेकै रिस्क पुलिङको अवधारणा हो । त्यस पार्टबाट पनि हेर्दा व्यवहारिक रुपमा दिन सक्ने अवस्थामा न संस्था हुन्छ न कोही स्टेकहोल्डर छन् जस्तो लाग्छ । यो निर्णय कुन स्पिरिटमा आयो भनेर हेर्न जरुरी छ । त्यसमा राज्यका निकायहरूले पक्कै पनि रिभिजिटिङ गर्ने छन् । प्रडक्टको विषयमा बुझाउने हाम्रो पनि दायित्व हो । यी विषयलाई हामीले पक्कै पनि आफ्नो नियामकीय निकायको माध्यमबाट केही न केही स्पष्ट गर्न सक्छौं भन्नेमा विश्वस्त छौं । तर, राज्यको एउटा निकायले लिएको निर्णयमा हामीले आफ्नो धारणा बनाउन भन्दा पनि प्राविधिक विषय भएकाले संस्था,नियामक र राज्यको प्रतिनिधिले आजको संरचना कसरी बनेको छ भन्ने कमिटी बनाएर भविष्यको लागि पनि रिभ्यु गर्न जरुरी छ । आजको रिजनल संरचना कसरी बनेको छ, इन्स्योरेन्स आफैं सैद्धान्तिक रुपमा कसरी ड्राइभ हुन्छ र राज्यले लिएको नीति पनि त्यहाँसम्म पु¥याउनलाई अभिकर्ताको भूमिका के छ, वितरकको भूमिका के छ भन्ने विषय समष्टिगत रूपमा हेर्नुपर्छ ।

(सुनिल कुँवर/विजमाण्डू डट कमबाट साभार)